En octubre se registró una faena de 575 mil animales, una cifra que se tradujo en 52,8 mil toneladas de carne de cerdo. Tanto lo sucedido en octubre como en los dos meses previos revelan que la cadena se encuentra con dificultades para mantener la oferta en crecimiento.

La producción lograda en el mes mencionado se ubicó 4,4% por debajo de la del mismo mes del año anterior y en el mes de agosto último el ajuste interanual había sido ya de un 6%. Hay que retroceder hasta el 2010/2011 para encontrar valores negativos similares.

Al cierre del 2019 la producción estará convergiendo a una tasa de crecimiento de entre 1,5% y 2,5% anual, una gran desaceleración en el ritmo de expansión que traía la cadena desde hace más de una década (+8% promedio anual entre 2007 y 2018).

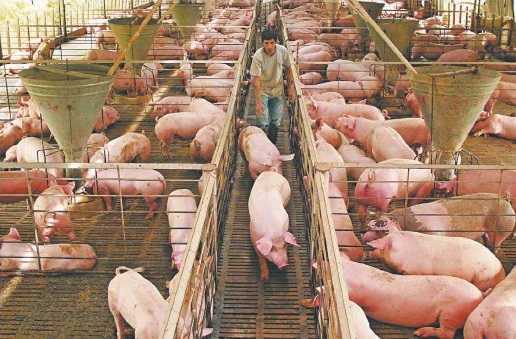

La ausencia de inversiones importantes en nuevas granjas y/o en ampliación de establecimientos existentes (básicamente incremento de madres en producción) en los últimos 3/4 años seguramente es uno de los factores que explica el menor dinamismo.

Otra causa que probablemente esté influyendo tiene que ver con la productividad, a medida que las granjas se van ubicando cada vez más cerca de los estándares tecnológicos y de gestión de los países líderes, los saltos de productividad a los que se puede aspirar se van haciendo cada vez más pequeños, y de esa forma también su contribución al crecimiento.

En cuanto al comercio exterior de carne fresca, las importaciones se ubican en unas 35 mil toneladas peso producto en los últimos doce meses (noviembre 2018 / octubre 2019), con una tendencia declinante en los últimos períodos y retrocediendo un escalón respecto del 2018, mientras que las exportaciones se muestran relativamente estabilizadas en un flujo anual de 16 mil toneladas.

La balanza comercial sigue siendo deficitaria en 19 mil toneladas, una de las cifras más bajas de los últimos años, salvando el período 2014/2015 donde las importaciones fueron mantenidas artificialmente bajas por fuertes restricciones de acceso impuestas por el gobierno argentino.

Brasil sigue siendo el gran proveedor local, mientras que, en el caso de las colocaciones, empieza a aparecer China como mercado destino; hay que recordar que el gigante asiático está muy necesitado de proteínas animales y está dispuesto a pagar precios crecientes para abastecer su golpeado mercado interno por la fiebre porcina africana.

Finalmente, el consumo interno, medido en forma indirecta a partir de la oferta neta que se pone a disposición del mercado (producción + importaciones menos exportaciones), se está ubicando cerca de los 15 kilos promedio por habitante, pero con tendencia a la baja en los últimos meses, que coincide con lo que está pasando con la producción y las importaciones. Es probable que el año cierre con un consumo per cápita igual o levemente inferior al de 2018, lo que es toda una novedad considerando que el mercado interno venía creciendo en 1 kilo por año desde el 2012 hasta el año pasado.

En síntesis, en todas las variables relevantes se observa un status quo inédito para lo que es la historia reciente de la cadena. El ímpetu que traía la cadena ha menguado mucho en los últimos meses y lo ha hecho desde la raíz, desde las granjas y la producción de animales, que parece haber entrado en una meseta de la que está costandosalir.

PRECIO DEL CAPÓN. Si bien los costos han seguido creciendo con fuerza este año, incluso a mayor ritmo que en el 2018, los márgenes se han podido recuperar gracias al gran desempeño del precio del capón. En efecto, en los primeros 11 meses del año el capón muestra una suba del 78%, que compara contra el 69% de los costos totales (suba promedio ponderada).

La alimentación es el principal ítem dentro de los costos de producción porcina, con una participación que ronda el 65%. En el 2017 la relativa estabilidad de este componente (+3,2%), a pesar de subas iguales o superiores a los ingresos en otros rubros de los costos totales, permitió la mejora que mostraron los márgenes ese año (ingresos subiendo al 22,7% y costos al 11,9%). Del mismo modo puede explicarse la pérdida de rentabilidad de 2018, por una fuerte suba del costo de alimentación.

El año pasado los ingresos aumentaron un 32,4% mientras que los costos un 63,9%, con alimentos creciendo un 82,0%. En 2019 el costo de la alimentación sube al 69% interanual, por debajo de otros rubros, caso de la energía que ronda el 80% y la sanidad el 113%. Por debajo de la alimentación quedan sólo dos rubros de los costos, la mano de obra, con una expansión del 50% y el transporte de la hacienda con el 57%.

Por J.M. garzón y V. rossetti para Super CAMPO.

Twitter

Facebook

G Plus