La visión sobre presente y futuro de un sector con una demanda creciente de alimentos, especialmente de mayor valor agregado, estuvo a cargo del ingeniero agrónomo Juan José Blanchard, gerente general de Operaciones Globales de Oleaginosas y gerente de Oleaginosas para Medio Oriente y África de Louis Dreyfus Commodities, quien disertó durante el simposio Mercosur y China más Países Árabes en 2030, Estrategias en los Negocios para un Mundo en Desarrollo, organizado por el Programa de Agronegocios y Alimentos (PAA) y la Cátedra de Agronegocios de la Facultad de Agronomía de la Universidad de Buenos Aires (Fauba) los días 13 y 14 de abril.

Destacó que esa región representa una gran oportunidad para las exportaciones argentinas de granos y oleaginosas. La demanda de estos países es de u$s18 billones, de la cual Argentina participa de un 25%. Para 2030, según el Departamento de Agricultura de los Estados Unidos (USDA), ascendería a u$S30 billones.

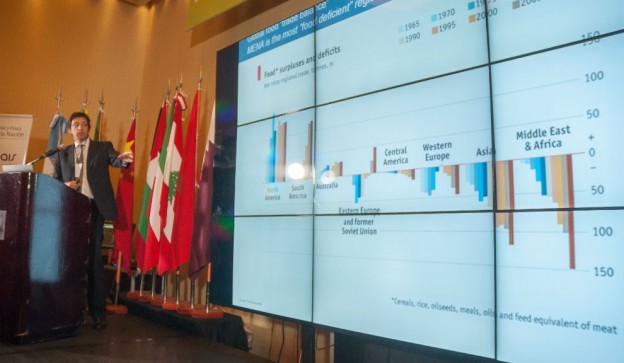

El experto recordó que en los últimos 40 años el salto en la demanda de cereales y oleaginosos de Asia, Medio Oriente y África fue cubierto por la mayor oferta de América del Norte, Sudamérica -especialmente Brasil-, el Este europeo -Rusia y Ucrania- y Australia.

Y que entre 2015 y 2030 el incremento en el pedido de oleaginosas será de 75 millones de toneladas, es decir un 67% más que lo que demandan hoy.

“La pregunta es saber cuánto de ese crecimiento proyectado de la demanda mundial podrá ser capturado por la Argentina. Y saber con quién competimos en lograr esa captura. Por ejemplo, en Medio Oriente de 2005 a 2015 la demanda de maíz creció 12 millones de toneladas. La Argentina en 2005 le vendió 6 millones de toneladas de maíz; actualmente le exporta 8 millones. La mayor parte de ese crecimiento (las 10 millones de toneladas restantes) se las llevó Brasil y Ucrania”, indicó Blanchard.

También marcó las diferencias entre la demanda china y la de los países árabes. En Asia, China en los últimos 20 años pasó de importar 27 millones de toneladas a 73 millones de soja. Pero al mismo tiempo, el gobierno oriental ha incentivado fuertemente la producción local. En los últimos 15 años pasó de producir 150 millones de toneladas a 240 millones de toneladas en de maíz, como parte de una política que ha logrado el autoabastecimiento de este cereal. En cambio, África y Medio Oriente son un desierto y no tienen posibilidades de producir ningún alimento. Por eso pese a tener una menor tasa de crecimiento demográfico que China, por tener que importar todos sus alimentos el impacto en la demanda es más grande.

“Además -explicó- para el período 2015/30 se prevé un decrecimiento de la tasa de natalidad en China y un envejecimiento de la población. En 2000, en China, el 70% de la población tenía menos de 40 años. Para 2030, menos del 46% de la población va a tener menos de 30 años. En cambio, se da la situación opuesta en Medio Oriente y África, donde actualmente, el 73% de la población tiene menos de 40 años, con una tasa de crecimiento demográfico exponencial del 23%”.

Posteriormente, Blanchard describió la proyección de la importación de alimentos por parte de los principales países de la región, entre los cuales se destacan los más poblados: Irán, Arabia Saudita y Paquistán, Egipto, Argelia y Marruecos:

Irán. Tiene 80 millones de habitantes y el principio de acuerdo que ha logrado con los Estados Unidos respecto de su política nuclear permitirá que se le levanten las sanciones comerciales. Allí ya están instaladas las más grandes empresas del mundo, expectantes, para captar la avalancha de inversiones que -acuerdo mediante- sobrevendrán en los próximos años para corregir las enormes ineficiencias que tiene la economía iraní, que arrastra 30 años de falta de inversión y que provoca que los consumidores iraníes paguen alimentos muy caros (actualmente la tonelada de soja en Irán cuesta u$s600, por ejemplo).

Paquistán. Este país, de 200 millones de habitantes, era abastecido de harina de soja por India, cosa que está dejando de suceder porque ésta la destina a su consumo interno. Por eso, por primera vez en 2014, la Argentina le vendió harina de soja a Paquistán, colocando 600 mil toneladas. Es un país con graves problemas de energía (cortes habituales de 5 horas diarias) que están siendo subsanados paulatinamente con una gran inversión china de u$s40 billones.

Arabia Saudita. Con 29 millones de habitantes, tiene el mayor producto bruto interno anual per cápita de la región: u$s26.000. Es el mayor importador mundial de carne de pollo con un consumo de 47 kg/hab/año, con un crecimiento exponencial: pasó de no consumir en 1985 a comer hoy 1,5 millón de toneladas. Es por ello que su renta petrolera la ha volcado a subsidiar el consumo de pollo entre sus habitantes. Brasil le vende el 80% de sus importaciones aviares, aunque actualmente se encuentra embarcado en proceso de sustitución de exportaciones. En este sentido, subsidia a importadores de harina de maíz y soja con entre u$s50 y u$s250 por tonelada para incentivar la producción local de pollos, lo cual ha implicado también la construcción de instalaciones muy sofisticadas para contrarrestar las altas temperaturas del país, además de importar todos los insumos para la actividad. La producción es muy ineficiente ya que tiene una tasa de mortandad es de 25%. “Esta política saudí -apuntó Blanchard- puede ser una buena noticia para la Argentina, porque se proyecta una mayor compra de harinas proteicas. Pero el interrogante es si, con un precio del petróleo tan deprimido, podrá mantener el esquema de subsidios para producir pollos localmente, y por ende las compras de harinas proteicas que le vende nuestro país. Hoy importa 3 millones de toneladas de maíz argentino, que les cuesta más que el ucraniano, que por ahora no compran por su baja calidad (grano partido). Pero Ucrania está trabajando para mejorarlo, con lo cual puede ser competidor de la argentina en breve plazo. Arabia Saudita también es un gran importador de trigo. Y es el mayor comprador mundial de cebada forrajera (9 millones anuales), que utiliza para alimentar a los camellos. Importa 400.000 toneladas de poroto de soja y 1,5 millón de toneladas de harina. No consume aceite de soja, sino de girasol ucraniano. También es un gran comprador de cáscara de soja, que usa como forraje para los camellos.

Egipto. Tiene 90 millones de habitantes concentrados en su capital, El Cairo, en Alejandría y en el Delta y el litoral del Nilo. Tiene un PBI por habitante de u$s3.000. Importa 7 millones de toneladas de maíz, mayoritariamente de Ucrania. Es el mayor importador de trigo del mundo -10 millones de toneladas anuales, mayormente europeo, del Mar Negro-. En cuanto a soja, importa 1 millón de toneladas de harina, 1 millón de toneladas de aceite y 2 millones de toneladas de poroto de la Argentina. Actualmente puede moler 9.000 toneladas diarias. El poroto de soja no paga aranceles de importación, pero la harina importada paga 5%, siendo este el incentivo que el gobierno da a la molienda local, que en los próximos años llegaría a 30 mil toneladas diarias de capacidad. Hasta la caída de Hosni Mubarak, en 2012, el gobierno egipcio participaba en toda la cadena de comercialización de alimentos con un alto nivel de subsidios. Importaba el aceite crudo que refinaba en plantas propias o alquiladas muy ineficientes, donde producían la botella para consumo masivo y la vendían a precios muy bajos a todo público. El actual gobierno introdujo el uso de una tarjeta magnética llamada “smart card”, para las familias carenciadas, tal como la que se utiliza en India. El aceite tiene el valor real, pero presentando esa tarjeta le aplican el descuento. Esto permitió un importante ahorro de subsidios, que está siendo volcado a importantes obras de infraestructura, energía e industrias. Tras 30 años de intervenciones, hoy hay un gran clima de negocios en Egipto.

Marruecos. Tiene un PBI similar a Egipto y una población de 33 millones de habitantes. Importa harina de soja y maíz; 2 millones de toneladas de grano de maíz, 3 millones de toneladas de trigo y 400 mil de harina. Hasta 2008 las importaciones de aceite de soja pagaban 20% de arancel y el poroto, nada. Pero ese año se liberalizó el comercio, y así la Argentina y otros países comenzaron a venderle aceite y harina. Es una economía altamente ligada al turismo: reciben 10 millones de visitantes al año. Es el 3º exportador mundial de fósforo, luego de los Estados Unidos y China. Por la dependencia que la Argentina tiene de la provisión de roca fosfórica de Marruecos para la formulación de fertilizantes y para equilibrar la balanza comercial, es estratégico aumentar las exportaciones a este país.

A estos países se agregan pequeñas naciones de escasa población como Qatar, Kuwait y Emiratos Árabes Unidos. Pero esta última es un creciente centro de negocios para la región. Está ubicada en el sur de la Península Arábiga y su población nativa solo alcanza un 15% del total. Su capital política es Abu Dhabi, pero Dubai -ubicada a 100 km- y la zona franca de Jafza -el mayor puerto entre Rotterdam (Holanda) y Singapur (China)- se destacan especialmente. Carlota D’adamo, gerente de Ventas en la Argentina de Emirates Airlines, destacó la importancia de este país libre de impuestos como centro comercial y de negocios de exportación de alimentos con influencia en todo el Medio Oriente, norte de África y Asia, especialmente India y Paquistán. Dubai es sede de muchas convenciones y ferias internacionales en las que se basa su crecimiento económico, entre ellas la Gulfood, muestra anual que ya figura entre las principales exposiciones mundiales de alimentación junto a la francesa Sial y la alemana Anuga.

Argentina ya esta trabajando en en la parte norte/ árabe de África con una oficina comercial para todo tipo de productos argentino, desde Rabat, Marruecos y participan junto a Grupo B SRL http://www.grupo-b.com.ar en las ferias de agronegocios más importantes del Magreb. Unos de los primeros que apostaron a estos mercados son éxito es la provincia de Jujuy: http://www.eltribuno.info/productos-jujenos-potencial-el-mercado-marroqui-n536749